机构:中信建投(601066)证券

研究员:贺菊颖/刘若飞/袁全

核心观点

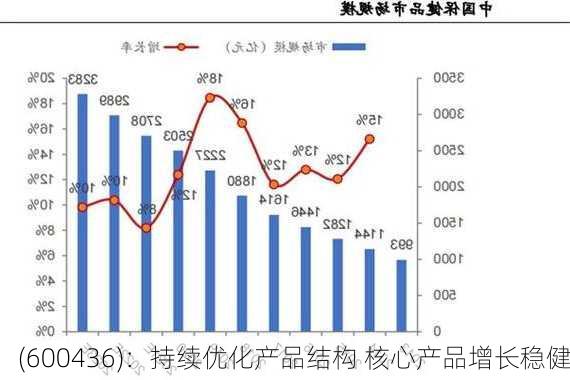

2023 年公司营业收入、归母净利润和扣非后净利润实现同比增长15.69%、13.15%和15.26%;2024 年Q1 公司营业收入、归母净利润和扣非后净利润实现同比增长20.58%、26.61%和28.23%;在核心品类稳健增长带动下,公司年报及一季报业绩符合预期。

我们看好公司核心片仔癀(600436)系列产品提价红利释放、叠加产品结构的进一步优化,共同推动公司业绩恢复稳健增长。

***

公司发布2023 年年度报告及2024 年一季度报告4 月19 日晚,公司发布2023 年年度报告及2024 年一季度报告,2023 年公司实现营业收入、归母净利润和扣非后净利润分别为100.58 亿元、27.*** 亿元和28.54 亿元,分别同比增长15.69%、13.15%和15.26%;2024 年一季度公司实现营业收入、归母净利润和扣非后净利润分别为31.71 亿元、9.75 亿元和9.88 亿元,分别同比增长20.58%、26.61%和28.23%,业绩符合此前预告预期。

简评

核心产品增长稳健,业绩增长符合预期

2023 年全年公司营业收入实现增长15.69%,归母净利润实现增长13.15%,扣非归母净利润实现增长15.26%,收入利润两端均延续了前三季度的稳健增长趋势,主要由于盈利能力较强的医药工业板块增长较快、占比有所提升;其中Q4 单季实现营业收入24.59 亿元,同比增长18.30%,收入端在核心品类的带动下实现了较好增长;实现归母净利润3.93 亿元,同比下降6.47%,实现扣非归母净利润4.13 亿元,同比下降0.31%;利润端短期承压主要受到费用投放节奏影响。

2024 年Q1 公司实现营业收入31.71 亿元,同比增长20.58%,主要由于肝病用药在提价红利催化下实现持续放量;归母净利润实现9.75 亿元,同比增长26.61%,扣非归母净利润实现9.88 亿元,同比增长28.23%,利润端增长较快主要由于:1)盈利能力强的医药工业板块收入增速较快;2)公司持续优化费用结构。整体来看,24 年Q1 公司在核心品类带动下实现较好增长,业绩符合此前预告预期。

核心品种带动工业增长,商业板块保持平稳经营公司持续优化升级打造大单品,深耕片仔癀品牌,合理优化***配置,构建“4+4+4”产品矩阵,2023 年及24 年Q1 分板块来看:

1)医药工业:2023 年实现收入48.02 亿元,同比增加25.94%,毛利率75.77%,同比减少2.93 个百分点;其中肝病用药实现收入44.63 亿元,同比增长24.26%,毛利率78.79%,同比减少2.11 个百分点;心脑血管用药实现收入2.66 亿元,同比增长60.57%,毛利率38.71%,同比减少8.44 个百分点,主要归功于片仔癀牌安宫牛黄丸延续快速放量趋势。2024 年Q1 实现收入16.54 亿元,同比增长25.94%,毛利率70.48%,同比减少5.84 个百分点;其中肝病用药实现收入15.05 亿元,同比增长27.84%,毛利率75.75%,同比减少4.47 个百分点,盈利能力下降主要由于片仔癀系列的原材料牛黄、蛇胆持续上涨;心脑血管用药实现收入1.17 亿元,同比下降3.23%,毛利率16.02%,同比减少25.98 个百分点,心脑血管品类在去年同期高基数影响下短期承压,盈利能力持续受到原材料价格波动影响。

2)化妆品、日化业:2023 年实现收入7.07 亿元,同比增长11.42%,毛利率62.18%,同比增加1.58 个百分点,收入、利润两端均实现较好表现,其中皇后牌片仔癀珍珠霜销售额实现过亿元,而保健食品中有5 个自有“蓝帽子”产品销售翻番;2024 年Q1 实现收入2.00 亿元,同比增加83.18%,毛利率68.26%,同比增加7.59个百分点,公司化妆品、日化业务在去年同期低基数基础上实现快速恢复。除此之外,按国企改革三年行动要求,公司正积极推进化妆品公司分拆上市,正在有序开展股份制改革相关的审计、资产评估等相关工作。

3)医药商业:2023 年实现收入42.05 亿元,同比增长3.60%,毛利率13.85%,同比增加0.07 个百分点;2024 年Q1 实现收入12.54 亿元,同比增长12.86%,毛利率14.65%,同比减少2.73 个百分点,商业板块在去年同期低基数基础上实现持续恢复。

展望24 年:做优片仔癀、做大系列产品、做强化妆品,推动公司业绩恢复稳健增长展望24 年,随着公司持续做优片仔癀、做大系列产品、做强化妆品,争取实现销售额除片仔癀外超5 亿药品1 个,过亿药品种3 个,产品结构有望进一步优化;在此基础上,公司积极开展渠道梳理、加强片仔癀国药堂与终端连锁的渠道互补,并推动体验馆、区域经销、零售药店及线上旗舰店等多渠道持续扩展,同时加强重点区域建设,品牌影响力及产品覆盖率有望进一步提升;我们看好公司核心片仔癀系列产品提价红利释放、叠加产品结构的进一步优化,共同推动公司业绩恢复稳健增长。

持续优化费用结构,其他财务指标基本正常

2023 年全年,公司综合毛利率为46.76%,同比增加1.12 个百分点,盈利能力实现稳中有升;销售费用率为7.78%,同比增加2.22 个百分点,主要系本期促销、业务宣传及广告费增加所致;管理费用率为3.65%,同比减少0.16 个百分点,控费效果理想;研发费用率为2.31%,同比减少0.34 个百分点,基本保持稳定。经营活动产生的现金流量净额同比下降67.89%,主要由于公司结合实际业务情况,重新审慎分析未来资金使用***,对定期存款的管理模式进行调整。其余财务指标基本正常。

2024 年Q1,公司综合毛利率为47.26%,同比减少1.04 个百分点,推测主要受到原材料成本上涨的影响;销售费用率为5.20%,同比减少0.30 个百分点,基本保持稳定;管理费用率为2.42%,同比减少1.38 个百分点,控费效果理想;研发费用率为2.80%,同比增加0.73 个百分点,主要由于公司加大新药研发投入力度所致。经营活动产生的现金流量净额同比下降16.23%,基本保持稳定。其余财务指标基本正常。

盈利预测及投资评级

我们看好公司多渠道扩展推动核心产品逐步实现高质量增长,提价红利持续释放,预计公司2024

标签: #同比